In questo topic trovate un debunking di massima delle principali teorie economiche dei rosso-brunati. Teorie che includono molte delle obiezioni sollevate nell’evento fiorentino di qualche giorno fa, e che ci ha visti impreparati a rispondere nel merito.

Giusto un paio di premesse:

- visto che qui dentro c’è qualche arguto osservatore che -faticando ad argomentare nel merito delle questioni- pensa di cavarsela ricordando a me a al prossimo che non sono un economista, ci tengo a mettere subito in chiaro una cosa: è vero, non lo sono e non ho nemmeno studiato economia all’Università. Cosa che accomuna praticamente tutti, qui dentro, ad eccezione (per ora) della sola Diana. Le tesi sotto riportate, per fortuna, non sono mie, bensì di gente che l’economia non solo l’ha studiata, ma spesso la insegna pure nelle Università (un paio di nomi su tutti: Michele Boldrin e Veronica De Romanis) o che fa mestieri che presuppongono una conoscenza piuttosto approfondita degli argomenti in questione (Mario Seminerio).

- Quelle che qui ho chiamato teorie economiche sovraniste rappresentano il vero pensiero dominante, in Italia, al giorno d’oggi. È la linea portata avanti da Lega e M5S in primis, ma anche da tutta la galassia dell’estrema destra e dell’estrema sinistra; e, probabilmente, anche da una parte dell’elettorato del PD e Forza Italia. Praticamente tutti eccetto Più Europa e qualche cane sciolto. Sulle ragioni che hanno portato a questa omogeneità culturale raccomando per l’ennesima volta la lettura di questa serie di articoli, o almeno di questa sintesi.

L’austerità ci ucciderà

La prima delle granitiche convinzioni rosso-brune è che in questo momento sia in vigore la mitologica “austerità”. Ora, tecnicamente si è in regime di austerità se diminuisce la spesa pubblica (per una definizione più approfondita si veda qui); solo che se uno va a vedere l’andamento della spesa pubblica in Italia, negli ultimi anni, scopre che è diminuita solo nel 2012, ai tempi di Monti. Negli anni successivi è sempre aumentata: sul tema ha scritto un libro Veronica De Romanis (una dell’Osservatorio sui Conti Pubblici della Bocconi), dal provocatorio titolo L’austerità fa crescere. Qui c’è una sua intervista, per chi la vuol leggere: per i pigri riporto il passaggio fondamentale (grassetti miei):

Tra il 2013 e il 2016 la spesa totale è cresciuta di quasi 10 miliardi, quello che è stato tagliato sono gli investimenti fissi lordi, la parte più produttiva della spesa pubblica. Per tre miliardi, a voler essere precisi. Quel che non è cresciuto è il Pil, a dimostrazione che non basta spendere, ma bisogna spendere bene.

Per chi volesse numeri più dettagliati, il sito Truenumbers ha pubblicato questo articolo in cui analizza in dettaglio le varie voci della spesa pubblica tra il 2008 e il 2018. Come si può constatare, in questo arco di tempo la spesa pubblica complessiva è aumentata del 20,5%, ma ovviamente la crescita del PIL non è stata del 20%. Oltretutto, la spesa non è cresciuta in modo omogeneo nelle varie voci. Ad esempio la spesa pensionistica è aumentata del 42%, mentre quella per ricerca e innovazione non solo non è aumentata, ma è diminuita del 3,6%.

E per il futuro? Nihil sub sole novi. La spesa pubblica è destinata ad aumentare sia quest’anno che nei prossimi, almeno secondo quanto scritto nel DEF di quest’anno.

Ergo: non siamo in regime di austerità, almeno se intendiamo in senso tecnico. Spesso, però, i rosso-brunati chiamano “austerità” il non poter spendere quanto cazzo ci pare, in virtù di vari accordi internazionali, primo fra tutti il famigerato Fiscal Compact.

C’era una volta in America: la leggenda dei moltiplicatori keynesiani

Nonostante l’evidenza dei fatti, tuttavia, i rosso-brunati amano tirare fuori l’asso nella manica: i moltiplicatori keynesiani.

Per chi non lo sapesse, Keynes era l’economista inglese che sosteneva che un po’di intervento statale di stimolo della domanda, in certe condizioni faceva bene. Ad esempio, nei periodi di recessione (cioè quando il PIL cala) era utile aumentare la spesa pubblica, possibilmente in modo intelligente: ad esempio costruendo infrastrutture e opere pubbliche, che avrebbero poi agevolato la ripresa dell’economia privata. Notoriamente la più celebre applicazione di questa teoria fu il New Deal di Roosvelt, che mise in atto questa strategia per uscire dalla crisi del 1929.

Questa la teoria.

Poi però c’è il Keynesismo all’amatriciana, che è il cuore della dottrina economica rosso-brunata. In questa variante scompare ogni distinzione tra spesa per investimenti e spesa corrente, e soprattutto si parte dall’assunto che tutta la spesa pubblica sia buona e serva a far crescere il PIL, e che sia giusto aumentare la spesa pubblica sempre, sia in fase espansiva sia in fase recessiva. Anche far sorvolare le città italiane da aeroplani che sganciano piogge di buoni spesa, secondo questa visione del mondo, potrebbe essere una buona idea: tanto la gente che li raccatta dovrà per forza andarli a spendere, e così aumenteranno gli introiti dei negozianti, i quali a loro volta pagheranno più tasse, cosa che infine rilancerà l’economia e tutti vivremo felici e contenti.

Tra i più convinti sostenitori di questa tesi ci sono ovviamente gli attuali clown al Governo. Negli ultimi mesi del 2018, mentre tutte le istituzioni (sia nazionali che internazionali) e le agenzie di rating prevedevano per il 2019 una crescita risibile del PIL italiano, le massime cariche della Patria® si dividevano tra chi -come Salvini e Di Maio- rispondeva sfottendo (“non ne avete mai azzeccata una di previsione, gne gne gne”) e chi, come Conte e Tria, spiegavano pazientemente a questi dilettanti che le previsioni erano sbagliate, perché non tenevano conto dei miracolosi effetti moltiplicatori di Reddito di Cittadinanza e Quota 100. (Nota a margine: in molti pensano che in realtà nessuno, al Governo, credesse davvero che il PIL potesse arrivare all’1,5%. Solo che siccome esistono le famigerate regole internazionali, che in estrema sintesi vietano di spendere soldi a cazzo di cane se non portano a una crescita adeguata, gli Unti dal Popolo abbiano finto di credere a quelle fandonie pur di avere il via libera dall’UE per comprarsi i voti fare RdC e Q100. Purtroppo per loro Bruxelles non è Pontida, e il via libera è arrivato solo dopo che 1) le cifre sono state viste al ribasso, e soprattutto 2) il Governo ha accettato delle poderose clausole di salvaguardia, quelle che ci porteranno verosimilmente ad avere l’IVA al 25% fra pochi mesi.

Disgraziatamente la realtà arriva sempre, e nel DEF di inizio 2019 il Governo italiano stesso ha messo nero su bianco che RdC e Q100 avranno effetti moltiplicatori risibili.

Eeh, ma senza interessi sul debito…

In genere, arrivati a questo punto del ragionamento, il copione rosso-brunato prevede di mandare sul palco un altro grande classico: è vero che spendiamo troppo, ma gran parte di quella spesa è costituita dagli interessi sul debito. E quindi? E quindi la nostra amata Patria è vittima degli speculatori, e viene privata della possibilità di fornire ai cittadini servizi pubblici di qualità perché deve rimborsare le Banke Tetezke (tempo fa uno di PaP scrisse su Fb che se l’Atac non funziona è colpa dell’austerità imposta dall’Europa). In poche parole: il debito pubblico è un business, signora mia.

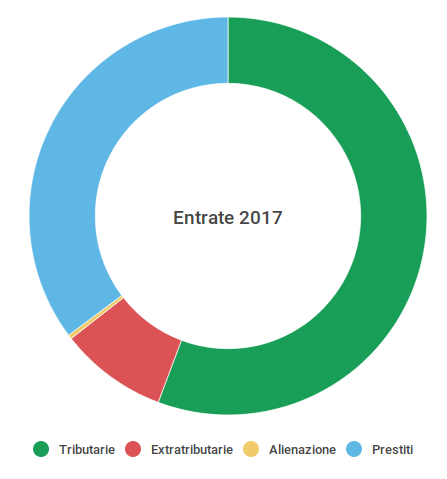

Questa narrazione ignora completamente la premessa fondamentale di tutto il ragionamento: gli Stati hanno bisogno di finanziarsi sui mercati. Molta gente è convinta che tutti i soldi dello Stato provengano solo dalle tasse. Non è così, ovviamente. Il solito Truenumbers ha analizzato qui la composizione delle entrate per l’anno 2017: il grafico riassume bene il tutto.

Quelle tributarie ed extratributarie rappresentano le voci più importanti dei ricavi di Stato alle quali si aggiungono circa 3 miliardi di euro da alienazioni che comprendono la vendita di beni ed affrancazione di canoni, l’ammortamento di beni patrimoniali, il rimborso di anticipazioni e crediti vari al Tesoro. Ma l’altra voce importantissima per i conti italiani sono i prestiti: nel 2017, secondo le tabelle della Ragioneria dello Stato, l’accensione dei prestiti è valsa 314,195 miliardi di euro. Sono i soldi chiesti al mercato attraversi l’emissione di titoli di Stato.

Cosa significa tutto ciò? Semplicemente che senza i soldi dei famigerati mercati, l’Italia avrebbe tra i 300 e i 400 miliardi di euro all’anno in meno, ogni anno. Non ce ne sarebbe abbastanza per pagare medici, insegnanti, polizia etc. Ed è semplicemente per questo che l’Italia, così come ogni altro Stato al mondo, deve finanziarsi sui mercati.

Già, ma chi o cosa sono, sti cazzo di mercati? Chiunque decida di comprare i nostri titoli di Stato. Possono essere banche italiane, banche straniere, fondi d’investimento stranieri, ma anche normalissimi privati cittadini (tra cui, per la cronaca, si annovera anche il sottoscritto).

E perché tutti questi soggetti dovrebbero voler comprare titoli di Stato italiani? Semplice: per avere degli interessi indietro.

Non è nulla di sconvolgente. È esattamente lo stesso meccanismo dei prestiti bancari: vado in banca, chiedo un prestito di 20.000€ per aprire una pizzeria, e la banca me lo concede in cambio di garanzie, e vuole un interesse di un tot per cento; se riesco ad aprire la pizzeria e gli affari mi vanno bene, sarò in grado di restituire il prestito. Se invece mi vanno male, son cazzi amari (per me o per la banca, o per entrambi). L’unica differenza è che nel caso degli Stati non si tratta di pizzerie, ma del famigerato PIL nazionale: se crescesse abbastanza non ci sarebbero grossi problemi.

Chi decide gli interessi sul debito?

Tenendo in mente tutto ciò, si entra nell’altro grande capitolo della mitologia economica rosso-brunata: il divorzio tra Tesoro e Bankitalia dell’81 e i complotti dello Spread. Attualmente funziona così: se un Paese è considerato affidabile (ad esempio uno che inizia per Germ e finisce per ania) la gente comprerà i suoi titoli di Stato anche se rendono poco. E infatti quelli tetezki rendono poco. Se, invece, un Paese è considerato cialtrone e a rischio fallimento (tipo uno che inizia per I e finisce per talia), la gente li comprerà solo se rendono molto. Perché nessuno sano di mente comprerebbe i titoli di uno Stato che rischia di fallire, se rendono quanto quelli di uno che sicuramente non fallirà. Il famoso spread non è altro che la differenza tra quanto rendono i titoli di Stato tedeschi e quelli italiani. Se è a 300, vuol dire che i titoli italiani rendono il triplo di quelli tedeschi; o, vista dalla soggettiva dello Stato, che l’Italia spende il triplo della Germania per interessi sul debito. Tutto ciò non rappresenterebbe un problema, se i soldi prestati da chi compra i titoli di Stato venissero spesi in modo saggio e si avesse una crescita del PIL adeguata. Di solito, però, i Paesi cialtroni sono tali proprio perché spendono i soldi dog’s dick style, il che fa crescere il PIL troppo poco e via dicendo, in una spirale di autolesionismo degna degli emo.

C’eravamo tanto amati: Bankitalia e il Tesoro

Le cose non sono sempre andate così. Fino al 1981 la Banca d’Italia comprava titoli italiani, a un tasso d’interesse che decideva il Ministero del Tesoro e slegato da qualunque dinamica di mercato. Secondo i rosso-brunati questa decisione fu una sciagura totale (vd. questo articolo, tratto da La Verità [lol]), perché è da quel momento in poi che il debito pubblico schizzò in alto, e con esso gli interessi sul debito. Quello che i rosso-brunati scelgono di non dire è tutto il contesto. Per un’analisi esaustiva si può leggere qui. Riassunto:

- il debito aveva iniziato a crescere drammaticamente almeno 12 anni prima il “divorzio”, e lo stava facendo a causa di deficit primari sostanziali ed ingiustificati, quando il divorzio venne messo in atto

- in quegli anni l’inflazione stava al 20%. Le conseguenze di ciò? Un tasso d’inflazione al 20%, per un anno, quando il tuo tasso d’interesse nominale è al 5% vuol dire che il 15% del valore reale dei tuoi risparmi, prestati allo stato, è sparito e non ci hai guadagnato nulla. Se la cosa dura qualche anno la tua ricchezza va in fumo. Non solo i risparmiatori che comprano debito pubblico sono cittadini (e s’incazzano quando li tassi brutalmente e di nascosto via inflazione) ma, soprattutto, sono risparmiatori: il 20% del valore reale dei loro risparmi glielo freghi una volta, non due. Se l’alta inflazione con tassi nominali bassi fosse continuata i risparmiatori italiani sarebbero scappati all’estero con i propri soldi, cosa che infatti stavano già facendo. La fuga dai conti correnti e dal debito pubblico non è una bella cosa oggi e lo era ancor meno nel 1980. Se la monetizzazione del debito pubblico fosse continuata, l’alta inflazione ed i tassi reali negativi che generava avrebbero portato ad una fuga massiccia del risparmio dall’Italia

Spiegato in parole più semplici. Tizio presta a Caio 10.000€ oggi, che con quella cifra ci compri un’automobile, e i 2 si accordano per un interesse del 5%. Caio deve restituire a Tizio 10.500€. Ci riesce senza problemi, ma sfortunatamente quando Tizio riceve indietro i soldi, quei 10.500€ non bastano più a comprarci manco un motorino, perché l’inflazione nel frattempo è andata alle stelle. Ora, sostituite “Caio” con “lo Stato italiano” e avrete capito il problema. Soprattutto perché è Caio che decide l’inflazione, stampando moneta. (e svalutare stampando moneta era l’unica strategia che l’Italia sovrana conosceva per competere con i Paesi più evoluti).

E allora il Giappone?!?!

Potrei anche continuare a scrivere, ma – buon cielo!- siamo sul webbe, posso semplicemente fare copia-incolla di un URL e -tac!- come per magia compare il video qui sotto. Buona visione.